ALV laskuri - Helppo tapa laskea arvonlisäveron määrä

Arvolisävero on välillinen vero, joka kohdistuu tavaroiden ja palveluiden kulutukseen. EU:n jäsenmaissa, kuten Suomessa, yritykset lisäävät ALV:n tuotteidensa tai palveluidensa hintaan ja maksavat sen valtiolle. Yrityksen näkökulmasta on tärkeää osata laskea arvolisävero oikein, sillä se vaikuttaa suoraan yrityksen kassavirtaan ja kilpailukykyyn. ALV laskurin avulla voit laskea arvonlisäveron määrän nopeasti ja helposti.

Syöttämällä alv kannan pystyt laskemaan joko verottomasta hinnasta verollisen hinnan tai verollisesta hinnasta verottoman hinnan, sekä alvin määrän.

Laske ALV verottomalle hinnalle

Hinta sisältäen ALV: 0,00 €

ALV määrä: 0,00 €

Laske ALV verollisesta hinnasta

Hinta ilman ALV: 0,00 €

ALV määrä: 0,00 €

Käyttöohjeet ALV laskurin käyttämiseen - Arvonlisäveron laskeminen

Veroton arvo -> Verollinen hinta

- Kirjoita summa, johon arvonlisävero lisätään, ALV-laskurin tyhjään kenttään (veroton arvo).

- Valitse prosenttimäärä, joka vastaa arvonlisäveron suuruutta.

Verollinen arvo -> Veroton hinta

- Kirjoita summa, josta vähennetään arvonlisävero, ALV-laskurin tyhjään kenttään (verollinen arvo).

- Valitse prosenttimäärä, joka vastaa arvonlisäveron suuruutta.

Arvolisäveron kaava

Arvolisäveron määrä veroverottomaan hintaan lasketaan kaavalla:

Veroton hinta x ALV-kanta / 100 = Arvolisäveron määrä

Verollisen hinnan saat, kun lasket yhteen verottoman hinnan ja arvolisäveron määrän.

ALV kaava Excelissä

Suomessa on käytössä useita eri ALV-kantoja riippuen tuotteen tai palvelun luonteesta. Yleinen arvonlisäverokanta on 24%, mutta tiettyihin tuotteisiin ja palveluihin sovelletaan alennettua ALV-kantaa (14% tai 10%) tai niistä on ALV vapautettu kokonaan.

Yleinen avonlisäverokanta nousee 1.9.2024 lähtien 25,5%:n. Uutta arvonlisäkantaa sovelletaan sellaisiin tavaroihin ja palveluihin mitkä ovat aikaisemmin käyttäneet 24% arvonlisäkantaa.

Ohjeet ja lisätiedot uuden arvonlisäveron nostostoon liittyen vero.fi

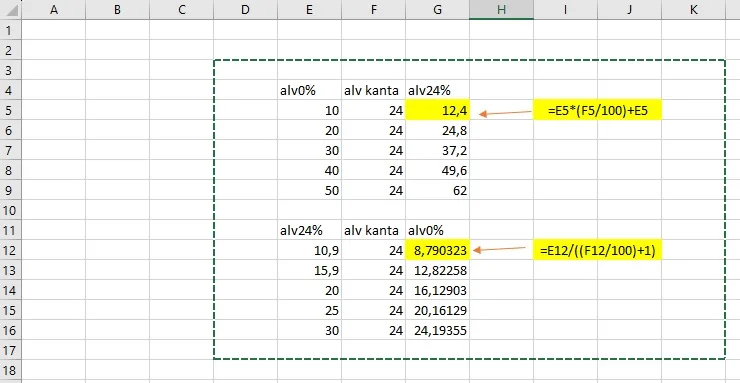

Jos haluat kerralla muuttaa hinnat alvillisiksi tai vaihtoehtoisesti laskea alvittoman hinnan, niin näppärin tapa on tehdä kaava exceliin ja monistaa se. Alla on kuvan kaappaus ja kaava miten saat laskettua ALV:n excelissä helpoiten.

Mikä on ALV?

Arvolisävero (ALV) on kulutusvero, joka lisätään useimpien tuotteiden ja palveluiden hintaan myyntivaiheessa. ALV:n tarkoituksena on kerätä tuloja valtiolle ja tasapainottaa verotaakkaa eri tuloluokkien kesken. ALV ei siis hyödytä yrittäjää millään tavalla vaan se on valtion tapa kerätä tuloja kansalaisilta.

ALV alarajahuojennus

Yrityksellä joka kuuluu ALV-rekisteriin on mahdollisuus saada alarajahuojennusta jos liikevaihto jää alle 30000€. Alarajahuojennus on kahdessa osassa. Jos yrityksen alviton liikevaihto on enintään 15000€ on yritys oikeutettu saamaan arvonlisäveron kokonaan takaisin. Jos taas yrityksen alviton liikevaihto on enintään 30000€ on yritys tällöin oikeutettu saamaan puolet arvonlisäverosta takaisin.

ALV ilmoitus ja verokausi

ALV velvollisen pitää maksaa arvonlisävero yriksellesi määriteltynä verokautena. Verokaus määräytyy liikevaihdon mukaisesti. Yleensä verokausi on kalenterikuukausi, mutta pienillä yrityksillä on mahdollisuus anoa pidempää verokautta.

Verokausi määritellään seuraavasti

- alle 30 000€, ALV verokausi voi olla joko neljennäesvuosi tai vuosi

- alle 100 000€, ALV verokausi voi olla neljännesvuosi

- Ylis 100 000€, ALV verokausi on kalenterikuukausi

ALV ilmoitus ja maksupäivä riippuu siitä kuinka pitkä verokausi yrityksellä on. Kuukausittaisittaisissa ja neljännesvuosittaisissa verokausissa ilmoitus- ja maksupäivät on 12. päivä sitä kuuta, joka on toinen kuukausi verokauden päättymisen jälkeen. Esimerkiksi helmikuun arvolisävero tulee ilmoittaa viimeistään 12 päivä huhtikuuta.

Miksi yrityksen kannattaa liittyä ALV-rekisteriin

ALV-rekisteriin liittyminen on pakollista jos yritys myy yli 15000 eurolla vuodessa tai tilikaudessa. Yritys voi kuitenkin liittyä ALV-rekisteriin riippumatta siitä paljonko liikevaihto on.

Jos yrityksen toiminta on arvolisänveron alaista, niin silloin kannattaa liittyä ALV-rekisteriin, koska siitä on monia hyötyjä. Voit esimerkiksi tehdä ALV vähennyksiä hankinnoista, mikä voi säästää merkittäviä summia vuositasolla. Lisäksi saat todennäköisesti paremmin kauppaa tehtyä, koska ALV-rekisterissä olevat yritykset vaikuttavat luotettavimmilta kansan silmissä. Ei sillä, että yritykset jotka siihen eivät kuuluisi olisi luotettavia, mutta jos tuotetta tai palvelua myydään alv 0 hinnalla, niin vaistomaisesti sitä miettii, että miten näin pystytään toimimaan. Tietysti kyse voi olla sellaisesta alasta missä, ei arvonlisäveroa tarvitse huomioida, kuten esimerkiksi hierojat.

ALV ja sähköinen kaupankäynti

Verkkokaupan ja sähköisen kaupankäynnin yleistyessä on tärkeää ymmärtää, miten ALV toimii digitaalisessa ympäristössä. EU:ssa on erityisiä sääntöjä digitaalisten palveluiden ALV-käsittelyyn, jotka voivat vaikuttaa esimerkiksi verkkokurssien, sähköisten kirjojen tai sovellusten myyntiin.

Esimekriksi digitaalisten palveluiden ALV määräytyy sen maan mukaan, jossa asiakas / ostaja sijaitsee, eikä sen missä myyjäyritys on rekisteröity.

Digitaalisten palveluiden myynnissä yrityksen ei tarvitse enää rekisteröityä jokaiseen EU-maahan erikseen vaan voi hyödyntää niin sanottua MOSS järjestelmää. MOSS-järjestelmä (Mini One Stop Shop) on EU:n sähköinen palvelu, joka helpottaa yritysten arvonlisäveron ilmoittamista ja maksamista digitaalisten palveluiden myynnistä kuluttajille toisissa EU-maissa. ärjestelmä koskee erityisesti digitaalisia palveluita kuten e-kirjoja, verkkokursseja ja digitaalista mediaa. ALV määräytyy sen mukaan, missä kuluttaja sijaitsee.